リチウムイオン電池(セル)の値上げ幅が、大変なことになっています。

材料ひっ迫や為替の影響が重なり、周囲では今年に入って1.3~1.5倍の価格上昇となり、3年前からは2倍近くなっている製品もあります。段階的にみるみる上がっていますが、さらに上がるだろうと予測され、怖ろしくなります。

鉱物資源の需要、今後の供給見通しはどうなのかを中心に、経産省の情報をもとに考えてみます。

とにかく主要金属材料が値上がりしている

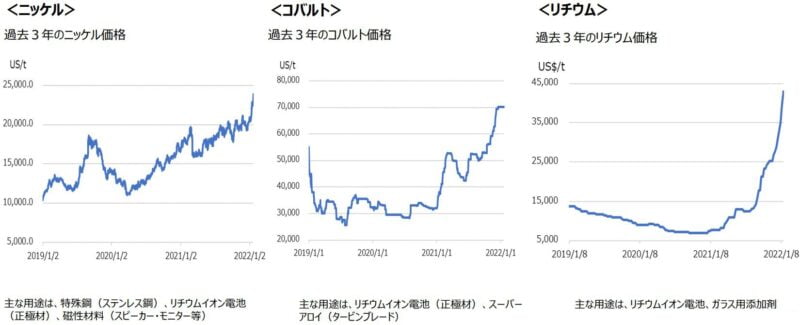

バッテリーメタルの価格推移

電池漫談(5)車載用/民生用リチウムイオン電池の値上げ 【材料高騰、需給ひっ迫】でも触れていますが、この1.2年でニッケル、コバルト、リチウムなどの価格が高騰しました。

2021年以降、EV向け需要および供給不足の懸念から、上昇傾向が継続しています。

供給が追い付かない一方で、インドネシアやメキシコなど、国内産業促進のため、鉱山資源の輸出規制や民間開発規制を行う国も出てきました。資源国による資源ナショナリズムの影響はさらに広がる懸念があります。

リチウムイオン電池は、多くの材料で作られています。

電池内部には正極と負極があり、二つの電極間を移動したり、受け止めて放出する活物質によって化学エネルギーが電気エネルギーに変換されています。電極に塗られる活物質という材料には稀少金属類が使われており、これが電池の価格に大きく影響します。

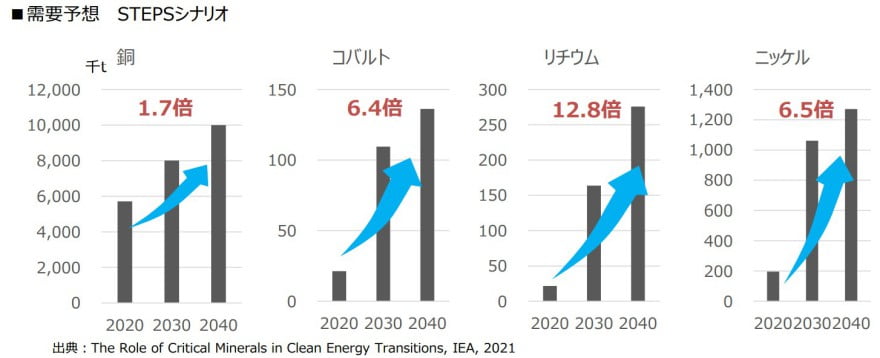

リチウムの需要は2040年には13倍に達する見込み

Infrastructure and Energy Alternatives(IEA)による2040年のレアメタル需要の見通し(2020年比)

コバルト、ニッケルが約6.5倍、リチウムは約13倍の需要が見込まれます。

材料不足は、メーカーの製造販売プランに非常に大きな影響を与えます。

また、供給に対し需要が増加すれば、価格は上がり、資源獲得競争は激化し、前もってサプライヤー対応しているメーカーや資源開発に動いた国家が優位となります。

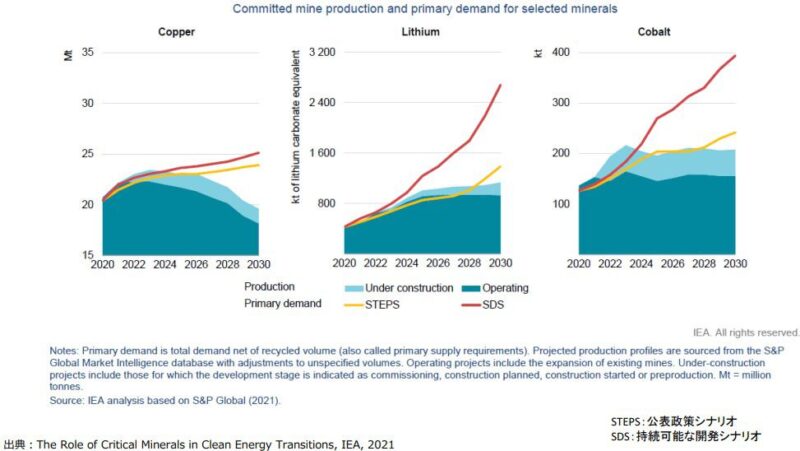

銅・リチウム・コバルトの需要・供給見通し

ニッケルも含め、予測によれば2020年代半ばより、需要が供給に追いつかなくなります。

つまり、現在の予測だと、LiBに用いる主要金属の需要は2020年代半ばには需要が供給を上回るのに、さらに2040年までに2020年の6~13倍の需要が見込まれているということです。

全然足りない!

という不安に襲われてしまうのですが…

また、環境保全をうたったEV化は、鉱山資源開発やリサイクルなど、新たな問題を生み出しつつあるように思えます。

このまま資源開発やリサイクルが追いついていくのか、はたまた、違う材料を使う電池(LFPや、LiBとは違う新しい電池)が一般化していくのでしょうか。

リチウムイオン電池が実用商品化してからまだ30年ほどですから、これから20年でどうなるかはわかりません。ポジティブに考えたいものですが、ネガティブな予測も踏まえていきたいと思います。

リチウムイオン電池に使われる金属

リチウムイオン電池の主要金属

- リチウム

- コバルト

- ニッケル

- マンガン

- 銅

- アルミニウム

主要ではないが使われている希少金属

- ニオブ

正極に用いられるコバルトとニッケルは、特定の地域のみで採掘されるレアメタル(稀少類金属)です。

世界のコバルト消費量は50%以上がバッテリー向けで、全体の生産量に対しバッテリー用途は大幅に増加し、更に増加することが予想されます。また、埋蔵量・生産量ともにコンゴが50%~60%を占めます。同国の政情不安や鉱山法や輸出禁止などが、安定供給が懸念される一因です。

ニッケルは、インドネシアの輸出規制で2020年に高騰しました。2022年にはロシアによるウクライナ侵略の影響で供給不安に陥っています。

ニオブはLTO負極に用いられています。リチウムイオン電池における使用量は少ないものの、こちらもレアメタルで、米国ではコロンビウムと呼ばれることもあります。埋蔵量・生産量の90%以上がブラジルです。

銅はデジタル化、脱炭素、宇宙社会において土台となる金属であり、生産量に対する需要のギャップが広がりつつあります。鉄やアルミに比べ埋蔵量が少なく、今後50年でリサイクルをしても供給量に限界がくるというレポートもあり、価格上昇も続くと思われます。

それぞれの特徴

リチウムイオン電池の正極材には、いくつかのメインとなる組成があります。

もっともよく使われるのが、三元系と呼ばれるNMCです。

- NMC:ニッケル・マンガン・コバルト

- NCA:ニッケル・コバルト・アルミ

- LMO:マンガン酸リチウム

- LCO:コバルト酸リチウム

- LMNO:ニッケルマンガン酸リチウム

- LFP:オリビン型リン酸鉄リチウム

主要金属の特徴

| 稀少度 | 使用法 | 産出量 | 埋蔵量 | 供給 | |

| リチウム(Li) | 豊富 | すべてのタイプの正極、 一部の負極 | チリ オーストラリア アルゼンチン 中国 | チリ 中国 オーストラリア アルゼンチン | EV需要に伴い増加 |

| コバルト(Co) | レアメタル | LFPを除きすべての タイプのリチウム イオン電池の正極 | コンゴ オーストラリア キューバ フィリピン ザンビア カナダ | コンゴ 中国 カナダ ロシア オーストラリア ザンビア | 構成材料の中で 最も高価 |

| ニッケル(Ni) | レアメタル | 三元系の正極 配合量により 電池性能を左右する | インドネシア フィリピン ニューカレドニア ロシア カナダ オーストラリア | オーストラリア ブラジル ロシア キューバ フィリピン | EV需要に伴い増加 |

| マンガン(Ma) | 豊富 | 正極 | 中国 南ア オーストラリア ガーナ | 南ア ウクライナ ブラジル オーストラリア | 需要のほとんどが 鉄鋼生産 |

| ニオブ(Nb) | レアメタル | LTOの負極 | ブラジル カナダ オーストラリア | ブラジル カナダ オーストラリア | 鉄鋼分野で 消費増加傾向 |

| 銅(Cu) | 豊富 | 負極 | チリ ペルー 中国 米国 米国 | チリ オーストラリア ペルー メキシコ 米国 | 電子化に伴い 需要が生産量を 上回っていく |

| アルミニウム(Al) | 豊富 | 正極(まれに負極も) | 中国 ロシア カナダ インド | 埋蔵量は豊富で 今世紀中の 枯渇可能性は低い |

埋蔵量と可採採掘量と産出量

埋蔵量:地殻中に現存する鉱床の質量

可採埋蔵量:埋蔵量の採鉱により技術的・経済的に採取可能な量

産出量:実際に採りだした量

埋蔵量は、現在の状況で採取可能かどうかで産出量に繋がりますが、将来的な可能性としては、埋蔵量に依存する率は高くなります。

メーカーの資源獲得競争

電池メーカー、自動車メーカーは鉱物資源国へ急接近し、資源確保に手を打ちはじめました。鉱山や材料会社に投資、資金提供、供給契約を結ぶなどして材料の獲得を進めています。

CATL

2018年9月、インドネシア・QMB New EnergyMaterials社に25%出資【ニッケル】

2021年4月、コンゴのKisanfu鉱山を有する中国Molybdenum Coの子会社KFMHolding Ltd.の株式25%を1億3,750万ドルで取得【コバルト】

AVZミネラルに2億4000万ドルを資金提供【リチウム】、など

LG

2021年6月、Queensland Pacific Metals社の株式7.5%を取得・2023年から10年間の供給契約【ニッケル・コバルト】

2021年10月、Sigma Lithiumと2027年までの供給契約締結【リチウム】、など

VW Gr.

2021年12月、UmicoreとJV設立。2025年に20GWh、その後2030年までに160GWhまで拡張するVWバッテリー工場向けに材料供給【ニッケル】

2021年12月、バルカンエネルギー資源と供給契約を締結【リチウム】、など

BMW

2020年7月、Managem Groupと5年間、1億ユーロの供給契約締結【コバルト】

GM

2021年12月、POSCO ChemicalとのJVで、正極活物質生産を発表【ニッケル】

2021年7月、Controlled ThermalResourcesへの投資・パートナーシップ発表【リチウム】

テスラ

2022年1月、米ミネソタ州の鉱山から調達契約をTalon Metals社と締結【ニッケル】

2020年6月、グレンコア社と供給契約を締結【コバルト】

2021年11月、GanfengLithiumと2022年からの供給契約締結【リチウム】

先手、先手の奪い合いという感じです。

囲い込みが始まっているので、リチウムイオン電池セルやバッテリー入手するならば早めに動く必要があります。

上流権益の獲得、政府支援の重要性

メーカーばかりではありません。

国の施策も重要になります。なぜなら、民間企業でできることには限界があるからです。

中国、アメリカ、欧州

中国は国営企業がサプライチェーン拡大を行い、政府がリチウムイオン電池の競争力強化ガイドラインを導入。基準を定めることで製造技術の革新を進めています。

また、アメリカは外国の鉱山開発支援のための政府投資、外国のリチウム鉱山労働者への低金利融資、ヨーロッパは、サプライチェーン構築の補助金など公的支援を行っています。

日本はどうなのか

さて、それでは、日本企業の動き、政府の支援、国策はいかなるものなのでしょうか。

三菱、住友、三井をはじめ、商社金属系の日本企業は南米など多くの海外鉱山に出資しています。住友金属鉱山は22年3月決算で正極材料が2.6倍の収益の一方で、新規銅鉱山立ち上がりなどで供給量増を見込みます。

自動車メーカーの動きは出遅れているようで、21年にはトヨタ自動車の生産部トップが、EV用資源の確保は関連企業との連携、政府支援が不可欠との見解を示していました。

国の施策としては、

『JOGMECの有する支援機能を有機的に連携させ、我が国企業の自主開発を促進』とあります。

JOGMECとは独立行政法人 石油天然ガス・金属鉱物資源機構です。

民間の資源ビジネスをバックアップしており、地質構造調査や出資、開発融資、などを行っています。

JOGMEGは、ウェブサイト、組織図、資源レポートなどが充実しており、現状の把握と今後の布石に大きく貢献すると思われます。

その一方、同機構出資金は、令和元年度補正予算案額で、209億円です。

国→(出資)→JOGMEG→(出資)→鉱山権益に参入する民間企業

対象フローが上記なのですが、それにしてはあまりに少額ではないかと感じられます。

EUの補助金61億ユーロ(約8200億円)と比べると、為替差分レベルの金額です。

果たして現実的な効果があるのか? 何のための施策か、正直なところ疑問に思わずにいられません。